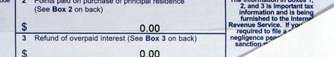

Hvad er en 401 (k) -plan, og hvordan fungerer den? - Grænser, regler og fordele

For at besvare dette spørgsmål skal du vide lidt om, hvordan disse planer fungerer. De har bestemt fordele, især når det kommer til at spare dig penge på din skatteregning. Men de har også et par ulemper, der muligvis får dig til at tøve med at bruge dem til al din investering.

Sådan fungerer 401 (k) planer

401 (k) -planen får sit navn fra underafdeling 401 (k) i den amerikanske skattekode, der omhandler pensionsplaner på arbejdspladsen. Denne type plan opstod først i 1980'erne som et alternativ til traditionelle pensionsplaner. Indtil den tid tilbød de fleste store virksomheder pensionskasser til deres ansatte, hvilket gav dem en stabil indkomst ved pensionering. Da udgifterne til pensionsplaner steg, erstattede de fleste arbejdsgivere dem dog med 401 (k) s, som hovedsageligt blev finansieret af bidrag fra arbejderne.

Sådan fungerer en 401 (k) -plan:

- Bidrage. Du bidrager til fonden med dollars før skat, der tages direkte ud af din lønseddel. Dette reducerer din indkomst og sænker derfor din skatteregning.

- Investere. Du kan investere pengene i et udvalg af fonde. Du betaler ingen skat på de penge, dine investeringer tjener, så længe de forbliver i 401 (k).

- Træk. Når du går på pension, begynder du at trække penge ud af din 401 (k). Du skal betale skat af pengene, når du trækker dem ud. Men hvis din indkomst er lavere end den var, da du arbejdede, kunne du betale skat til en lavere sats.

Der er også en alternativ type 401 (k) -plan, kaldet en Roth 401 (k), der vipper disse skattefordele på hovedet. Du finansierer din konto med dollars efter skat, men du betaler ingen skat på pengene, når du trækker dem ud.

Begge typer 401 (k) er arbejdspladsplaner, så du kun kan investere i en gennem dit job. Din virksomhed kører typisk ikke selve planen; I stedet ansætter det et investeringsselskab som administrator. Dette firma vil sende dig regelmæssige erklæringer for at fortælle dig, hvordan din 401 (k) klarer sig, og hvor mange penge den indeholder. Hvis du vil foretage ændringer i dine investeringer, skal du ringe til firmaet eller gå gennem dets websted.

Pro tip: Hvis din arbejdsgiver tilbyder en 401 (k), skal du tjekke ud Blooom, en online robo-rådgiver, der analyserer dine pensionskonti. Du skal blot oprette forbindelse til din konto, så vil du hurtigt kunne se, hvordan du har det, inklusive risiko, diversificering og gebyrer, du betaler. Derudover finder du de rigtige midler til at investere i din situation. Tilmeld dig en gratis Blooom-analyse.

Begrænsninger for bidrag

Regeringen tilbyder disse skattefordele for 401 (k), fordi den ønsker at tilskynde amerikanere til at spare til pension. Dog ønsker det ikke, at de skal ekornere væk så meget af deres indkomst før skat, at de ender med at betale nogen indkomstskat overhovedet. For at forhindre dette sætter det grænser for, hvor meget du kan bidrage til en 401 (k) hvert år.

For 2019 er det maksimale bidrag $ 19.000 for de fleste arbejdstagere. Arbejdstagere over 50 kan yde et ekstra “indhentningsbidrag” på op til $ 6.000, og maksimalt $ 25.000. Disse indsamlingsbidrag gør det lettere for ældre arbejdstagere at nå deres mål om pensionskøb, før de rammer pensionsalderen.

Selvom dette er de grænser, der er fastsat i loven, har nogle medarbejdere ikke lov til at bidrage helt op til det maksimale. Nogle arbejdspladsplaner indfører grænser for bidrag, der er lavere end $ 19.000 maksimalt. Derudover har ejere, ledere og "stærkt kompenserede" ansatte ikke altid tilladelse til at yde det maksimale bidrag før skat. IRS definerer højtkompenserede medarbejdere (HCE) på to måder:

- Ejerskabstesten. Enhver arbejdstager, der ejede mindst 5% af virksomheden i det forløbne år eller året før, er en HCE.

- Kompensationstesten. Arbejdstagere er HCE'er, hvis de tjente mindst $ 80.000 året før, og de tjener en højere løn end 80% af arbejderne i virksomheden.

Påkrævet minimumsfordeling

IRS begrænser ikke kun, hvor meget du kan bidrage til en 401 (k), men også hvor længe du kan fortsætte med at bidrage. Når du når pensionsalderen, skal du stoppe med at sætte penge på din konto og begynde at udbetale penge. Det beløb, du skal trække hvert år kaldes den krævede minimumsfordeling eller RMD.

Præcis når du skal begynde at tage RMD'er afhænger af, hvornår du går på pension. Hvis du går på pension, før du er 70½ år gammel, skal du begynde at tage RMD'er fra dine 401 (k), når du når denne alder. Hvis du stadig arbejder, når du bliver 70½ år, behøver du ikke tage RMD'er, før du går på pension.

Din RMD afhænger af din alder og hvor mange penge du har på kontoen. IRS tilbyder regneark til beregning af din RMD for et givet år. Hvis du hellere ikke selv laver matematikken, kan du i stedet bruge en RMD-regnemaskine, som denne fra Schwab.

Fordele ved at investere i en 401 (k)

Eksperter er generelt enige om, at hvis du har adgang til en 401 (k) på arbejdspladsen, skal du lægge penge i det. Disse planer tilbyder mange fordele, som andre investeringer ikke har, herunder skattebesparelser, bekvemmelighed og matchende bidrag fra din arbejdsgiver.

1. Du betaler mindre i skatter

Den mest indlysende fordel for 401 (k) planer er deres evne til at sænke din skatteregning. For eksempel kan du sige, at du i øjeblikket tjener $ 70.000 pr. År og betaler $ 8.700 i føderal indkomstskat. Hvis du lægger $ 7.000 - 10% af din indkomst - i dine 401 (k), falder din skattepligtige indkomst til $ 63.000. Som et resultat falder din skatteregning til omkring $ 7.160, hvilket sparer dig for mere end 1.300 $.

Derudover betaler du ingen skat på de penge, dine investeringer tjener. I stedet for at betale skat af det udbytte, du tjener, kan du fortsætte med at investere dem skattefrit år efter år. For at se, hvor hurtigt din pensionsopsparing kan vokse i en 401 (k), tjek en 401 (k) lommeregner som denne fra AARP.

2. Det gør det lettere at spare

En 401 (k) gør det lettere at spare på pension på to måder. For det første, fordi du bruger dollars før skat, tager dine investeringer en mindre bid ud af din lønseddel. Hvis skat i øjeblikket spiser 15% af hver dollar, du tjener, skal du tjene $ 1.000 for at investere $ 850 på en skattepligtig konto. Men for at investere 850 $ i din 401 (k) ofrer du kun indtægter på 850 dollars.

For det andet er bidrag til en 401 (k) automatisk. Pengene kommer direkte ud af din lønseddel, før du endda modtager dem. Der er intet at huske og intet papirarbejde at gøre. Og fordi du aldrig har pengene i dine hænder, har du ikke lyst til at opgive de penge for at investere dem.

3. Din arbejdsgiver kan chippe ind

Selvom bidrag til din 401 (k) hovedsageligt kommer ud af din lønseddel, er mange arbejdsgivere enige om at matche en del af det, du bidrager med. For eksempel kan din arbejdsgiver muligvis tilbyde at matche dig dollar for dollar på de første 3% af din løn, som du lægger på din konto. Så hvis du tjener $ 70.000, og du bidrager med 3% af det ($ 2.100), får du yderligere $ 2.100 fra din arbejdsgiver. Bidrag fra din arbejdsgiver tæller ikke med til grænsen for, hvor meget du kan investere hvert år.

Hvis du er en ny medarbejder, bliver pengene, som din arbejdsgiver bidrager til din 401 (k), ikke dine med det samme. Du skal arbejde for virksomheden i et bestemt antal år, før disse bidrag "vest", eller overføre ejerskabet til dig. Dette gøres for at beskytte virksomheden mod at miste sine penge, hvis du beslutter at forlade dit job efter kun et år. Det kan være nødvendigt, at du venter et stykke fra tre til seks år på, at din arbejdsgiver bidrager fuldt ud.

Men selvom du ikke kan bruge din arbejdsgiverbidrag med det samme, er de stadig dybest set gratis penge. Eksperter er enige om, at hvis din arbejdsgiver tilbyder 401 (k) matching, skal du investere mindst nok i din 401 (k) for at få det maksimale i matchende fonde.

4. Du kontrollerer dine investeringer

Pensioner til ældre skoler var helt under arbejdsgiverens kontrol. Det var selskabets penge, der gik ind i pensionskassen, så virksomheden måtte beslutte, hvordan den skulle investeres. Derimod kan du med 401 (k) planer vælge dine egne investeringer, der passer til dine behov og din investeringsstil.

De fleste 401 (k) planer tilbyder et udvalg af gensidige fonde at vælge imellem og dækker en blanding af aktier, obligationer og pengemarkedsinvesteringer. Et populært valg for 401 (k) investeringer er måldatafonde, der justerer deres investeringsbalance for at reducere risikoen, når du vokser tættere på pension..

5. Din konto kan overføres

Selvom du kun kan investere i en 401 (k) gennem din arbejdsplads, betyder det ikke, at din plan er knyttet til din virksomhed. Hvis du skifter job, kan du rulle over dine 401 (k) til en ny konto med de samme skattemæssige fordele. Det kan være en traditionel IRA eller en anden 401 (k) med din nye arbejdsgiver.

Hvis din virksomhed går ud af drift, mister du stadig ikke pengene i dine 401 (k). Du vil sandsynligvis ikke være i stand til at bevare din plan, men du kan rulle pengene over til en IRA og ikke betale nogen skat for den.

Selv hvis du dør, forsvinder ikke pengene i din 401 (k). Hvis du er gift, går det automatisk til din ægtefælle. Hvis du ikke er det, kan du navngive enhver, du kan lide - som et søskende, et voksent barn eller en ven - som en modtager, og personen modtager pengene.

Ulemper ved at investere i en 401 (k)

Alt i alt har en 401 (k) så mange fordele, at det lyder som en no-brainer at investere i en, hvis du har mulighed. Det betyder dog ikke, at du vil gøre al din investering på denne måde. 401 (k) har et par ulemper, der skal gøre dig forsigtig med at binde alle dine penge sammen i en.

1. Penge er utilgængelige

Når du lægger dine penge i en 401 (k), binder du stort set dem op, indtil du når pensionsalderen. I henhold til IRS-regler har du normalt ikke tilladelse til at hæve penge fra din 401 (k), indtil du er 59½ år gammel. Hvis du gør det, skylder du ikke kun skat på de penge, du trækker ud, men du skal også betale yderligere 10% af beløbet som en straf. For eksempel, hvis du befinder dig i 25% skatteområdet, og du trækker $ 5.000 fra din 401 (k) tidligt, skylder du i alt $ 1.750 - eller 35% - i skatter.

Der er dog visse undtagelser fra denne regel. Der er ingen straf for at trække penge tidligt ud, hvis:

- Du mister eller forlader dit job i en alder af 55 eller senere

- Du går på pension tidligt og tager "væsentligt lige periodiske betalinger" fra dine 401 (k) en gang om året for at hjælpe med at finansiere din pension (hvis du vælger denne mulighed, skal du fortsætte med at tage betalingerne i mindst fem år, eller indtil du når 59½ år)

- Du bliver deaktiveret

- Du har brug for pengene til at dække medicinske udgifter, der udgør mere end 10% af din indkomst

- Du har brug for pengene til at betale for en "kvalificeret hjemmeforbindelsesordre" (dette betyder normalt betaling af børnebidrag eller underholdsbidrag til en tidligere ægtefælle)

- Du dør, og pengene i din 401 (k) udbetales til din modtager

Administratorerne af 401 (k) -planer har også muligheden for at frafalde straffen, hvis du lider af en anden modgang, som kræver, at du får travlt med en masse penge. Dette giver dig mulighed for at trykke på din 401 (k) for en udbetaling på et første hjem, for at betale for nogle typer større reparationer af dit hjem, for at undgå at miste dit hjem til afskærmning eller udsættelse, for at betale for college eller for at dække begravelse udgifter. Planer kan også give fritagelsesfrihed, hvis du er offer for en katastrofe, såsom en alvorlig storm, et ildebrand eller et jordskælv. Din plan behøver dog ikke at give afkald på straffen i disse tilfælde; det er op til planadministratoren at beslutte.

En måde at komme omkring denne begrænsning på er at låne fra din 401 (k) i stedet for at tage en tidlig tilbagetrækning. Så længe du betaler pengene tilbage på kontoen inden for fem år, betaler du ingen skat eller straf. Du skal dog stadig betale renter og gebyrer på lånet. Hvis du mister dit job eller skifter job, skal du enten betale tilbage lånet med det samme eller behandle saldoen som en tilbagetrækning og betale alle skatter og sanktioner.

Hoveddelen er, at det at placere dine penge i en 401 (k) gør det meget sværere at få det, hvis du har brug for det. Det betyder ikke, at du ikke bør investere i din 401 (k), men du skal passe på ikke at investere for meget. Sørg for, at du lægger nok penge på tilgængelige konti til at imødekomme alle dine daglige behov og betale for nødsituationer.

2. Dine investeringsvalg er begrænsede

Selvom 401 (k) planer generelt tilbyder forskellige midler, som du kan investere i, kan de kun give et begrænset antal muligheder. Det kan være en god ting, da for mange valg kan være overvældende. Det er lettere at vælge fra et sortiment af et dusin fonde end at evaluere hundreder af forskellige muligheder.

De specifikke planer, som dine 401 (k) tilbyder, er dog ikke altid de bedst mulige valg. Nogle gange opkræver de højere gebyrer eller tjener lavere afkast end andre fonde af samme type, såsom aktier eller obligationer. Og nogle gange giver din 401 (k) ikke dig adgang til en bestemt type investering, der interesserer dig, f.eks. Energilager.

Igen betyder det ikke, at du ikke bør lægge nogen penge i din 401 (k), især hvis du får matchende midler fra din arbejdsgiver. Men det er en god grund til også at overveje at investere nogle af dine penge uden for dine 401 (k). Du kan ikke bruge dollars før skat, men du har flere valgmuligheder, hvoraf nogle kan give dig et bedre afkast.

Det endelige ord

Hvis du har adgang til en 401 (k) -plan på arbejdet, er det fornuftigt at gøre noget af din investering på denne måde. Som et minimum skal du indsætte nok af din løn til at drage fuld fordel af eventuelle matchende midler fra din arbejdsgiver.

Det giver dog ikke mening at binde alle dine penge i din 401 (k). Du bør opbevare noget af det i en nødsituationskasse, så du ikke behøver at trykke på din 401 (k) i en krise. Og hvis du kan skåne kontant, er det også en god ide at lægge nogle på skattepligtige konti, som kan tilbyde et bredere valg af investeringer og lavere gebyrer.

Naturligvis er alt dette et punkt, hvis din arbejdsplads ikke tilbyder en 401 (k). Hvis du har et job uden fordele, kan du undersøge andre pensionsplaner som IRA'er, der tilbyder lignende skattemæssige fordele.

Investerer du på en arbejdsplads 401 (k)? Hvorfor eller hvorfor ikke?