Strategier for styring af investeringsrisiko - 5 måder at spille forsvar på

Med andre ord kan en god lovovertrædelse ikke være succes uden et effektivt defensivt program. Og det samme gælder for din investeringsstrategi.

Her er de bedste strategier for at beskytte dig selv, når det kommer til investeringsspil.

Investeringsforseelse

Med hensyn til investering er der adskillige tilgange til krænkelse. Du kan investere aggressivt i højtflyvende momentumaktier ved at købe ind i de mest succesrige virksomheder med forventning om, at de fortsat vil overgå. Apple (NASDAQ: AAPL) er et godt eksempel på et firma, hvor denne tilgang ville have fungeret godt. Aktien er bestemt steget meget, men den har også haft den grundlæggende vækst til støtte for prisvurderingen.

Alternativt kan du tage en mere konservativ tilgang til lovovertrædelse. I stedet for at investere i de virksomheder, der har mest fart, kan du identificere aktier, der muligvis er undervurderet. Nogle investorer kan lide at vente på, at deres målinvesteringer rammer en bestemt værdiansættelse eller pris baseret på grundlæggende eller teknisk analyse, før de sætter deres penge på arbejde.

Uanset hvilken metode du vælger, er du på udkig efter at skabe en vis kapitalvurdering. Når du spiller investeringsovertrædelse, er dit primære mål at vokse dine penge.

Investeringsforsvar

En vellykket offensiv kampagne er stor. Hvad kunne føles bedre end at se dine investeringer vokse? Men forsvar er også vigtigt. Forestil dig, hvordan du ville have det, hvis dine investeringer ikke voksede? Hvad hvis de faktisk mistede penge? Hvis du har investeret i nogen længere tid, ved du sandsynligvis, at det ikke er meget sjovt at miste penge.

Warren Buffet, en af de mest succesrige investorer nogensinde, er berømt for at stave de to vigtigste investeringsregler:

Regel 1: Tab ikke penge.

Regel 2: Glem aldrig regel nr. 1.

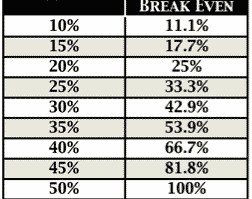

Det er forsvar. Selvom det er en god ide at tage nogle risici for at øge dine besparelser, er det også vigtigt, at du har et system på plads til at begrænse denne risiko og beskytte din kapital på nedsiden. Følgende diagram viser, hvor meget af en gevinst du vil kræve for at tilbagebetale et givet tab:

Du kan se, at selv et relativt lille tab kan kræve et ret stort stødende skub for at komme sig - især med involveret mægler- og investeringsgebyr. Det er let at sige, at du er nødt til at kontrollere dine tab. Men hvordan gør du det?

5 måder at styre investeringsporteføljerisiko på

1. Følg Trend

Tendensen er din ven, indtil den slutter. En måde at styre investeringsrisiko på er at forpligte sig til kun at købe aktier eller Exchange Traded Funds (ETF'er), der er i en trend, og at sælge dem, når de bryder deres trendlinjestøtte. Du kan tegne dine egne trendlinjer ved at forbinde en række højere lavmål på et diagram, eller du kan bruge et bevægende gennemsnit som 50-dages eller 200-dages til at fungere som support. Hvis prisen bryder støtteniveauet med et forudbestemt beløb, sælger du.

2. Genbalancering

Længere sigt investorer kan forsøge at styre risiko ved periodisk at sælge aktieinvesteringer eller aktivklasser, der er kommet til at optage for meget af deres porteføljer. De vil sælge disse aktiver og købe flere af de lagre eller ETF'er, der har underpresteret. Dette kan være et tvunget middel til at købe lavt og sælge højt.

3. Placering af størrelse

En anden måde at spille forsvar på er blot at begrænse din eksponering. Hvis en given investering er mere risikabel end andre, kan du vælge ikke at investere i den eller kun investere en lille mængde af din kapital. Mange investorer bruger denne type tilgang til at få eksponering for mere risikable sektorer som bioteknologi eller small cap-bestande. Et tab på 50% på en investering på $ 2.000 gør meget mindre ondt end det ville gøre ved en investering på $ 20.000. Den nemmeste måde at sænke din aktiemarkedsrisiko er at skifte noget af din kapital til kontanter.

4. Stop ordrer med tab

Du kan afgive en stop loss ordre hos din mægler, der automatisk vil sælge hele eller en del af din position i en given aktie eller ETF, hvis den falder under et forudindstillet prispoint. Naturligvis er tricket at indstille prisen så lav, at du ikke bliver stoppet ved en rutinemæssig tilbagetrækning, men høj nok til, at du vil begrænse dit kapitaltab. At placere en stop-loss-ordre er en måde at begrænse skaden på din portefølje og tvinge dig selv til at følge en streng defensiv disciplin. Bevægelse eller ignorering af stoptabsniveauer resulterer næsten altid i større tab til sidst. Den første exit er den bedste exit.

5. Diversificering

Tanken bag diversificering af investeringer er at købe aktivklasser eller sektorer, der ikke er korrelerede. Det betyder, at hvis den ene går op, falder den anden sandsynligvis ned. Diversificering har været meget vanskeligere at opnå i de sidste par år, da mange aktivklasser er blevet meget korrelerede. Selv aktier og obligationer har bevæget sig i samme retning meget oftere end tidligere. Diversificering er en god strategi for at begrænse din risiko, men det fungerer kun, hvis de aktiver, du køber, virkelig ikke er korrelerede. Sørg for, at du ser på relativt nyere resultater i stedet for at stole på historiske forhold, der muligvis ikke længere fungerer.

Hvilke defensive strategier bruger du i din investeringsportefølje?