Sådan opretter du en allokeret udgiftsplan

En måde at gøre dette på er at oprette en allokeret udgiftsplan. Med en sådan plan bestemmer du, hvor hver dollar, du tjener, går, før du bruger den. Det ultimative mål er at have et formål med alle dine penge og at optimere din pengestrøm, så de bedst opfylder dine langsigtede økonomiske mål.

Sådan fungerer den tildelte udgiftsplan

En tildelt udgiftsplan er en type budget og er ret ligetil. Hver lønperiode fordeler du blot dine penge til forskellige formål. Her er trinnene til at oprette en:

1. Find ud af din indkomst for hver lønperiode

De fleste får betalt ugentligt, hver anden uge eller en gang om måneden. Hvis du får betalt ugentligt, vil du i nogle måneder modtage fem lønchecks, og hvis du får betalt hver anden uge, nogle måneder ender du med tre lønsedler. Derfor kan planlægning i henhold til løncheck i modsætning til hver måned hjælpe dig med at fordele dine penge mere glat.

2. Tildel dine udgifter for hver betalingsperiode

Derefter skal du se på de forpligtelser, du har inden for hver lønningsperiode. Fordi jeg fakturerer mine freelance-klienter to gange om måneden, deler jeg mine udgifter mellem disse perioder. Regninger med forfaldsdatoer mellem den 2. og den 15. i hver måned kommer fra indtægter modtaget den første i måneden.

For eksempel trækkes mit pant automatisk den 15., så jeg betaler for det med penge fra den første i måneden. Alle udgifter fra den 16. i måneden til den første dag i den næste måned tildeles fra min anden lønseddel. Dagligvarer, forventet forbrug på gas og alt andet kan også let tildeles på denne måde.

3. Glem ikke at gemme

Et af de smukke ved denne udgiftsplan er, at du også afsætter til opsparing. Direkte penge mod din pensionskonto, nødfond, sommerferiefond og konti for andre økonomiske mål.

Hvis du har betalinger, der foretages uregelmæssigt, kan du også afsætte til dem. Hvis du for eksempel ved, at dit barns fritidsaktiviteter vil koste dig omkring $ 300 om året, skal du planlægge at bruge $ 50 i seks lønningsperioder for at dække omkostningerne. De behøver ikke at være på hinanden følgende lønperioder, og du kan vælge, hvilke der vil fungere bedst. Planlægning i forvejen er et af kendetegnene for den tildelte udgiftsplan.

4. Tildel "sjove" penge

Husk at afsætte "sjove" penge. Dette inkluderer penge, der er brugt på underholdning, spise ude og købe videospil og bøger. Mange mennesker kan også lide at tildele splurge penge til at blive brugt på hvad de vil. På denne måde behøver du ikke vide nøjagtigt, hvor hver dollar går, men du kan stadig planlægge det.

5. Skriv det ned

Din tildelte udgiftsplan kan håndskrives eller udarbejdes på et regneark på din computer. Derudover kan du kigge online efter forskellige tildelte udgiftsplanskabeloner. Disse giver ofte eksempler på, hvordan andre også har oprettet deres planer.

Husk, at den tildelte udgiftsplan er beregnet til at være lidt fleksibel. Det er designet, så du kan finjustere det, hvis dine udgifter eller din løn ændres. Alligevel giver det dig mulighed for først at adressere dine vigtigste forbrugsprioriteter. Du kan også se, hvordan du forbedrer din opsparingsgrad og sikre dig, at forberedelse til fremtiden er indbygget i din udgiftsplan.

Variabel indkomst: Vanskeligheder med en allokeret udgiftsplan

For dem med en stabil indkomst fungerer den tildelte udgiftsplan godt, fordi det er let at være konsekvent. Faktisk kan nogle mennesker endda oprette en allokeret udgiftsplan for hele året, som automatiserer og forenkler deres økonomi kraftigt.

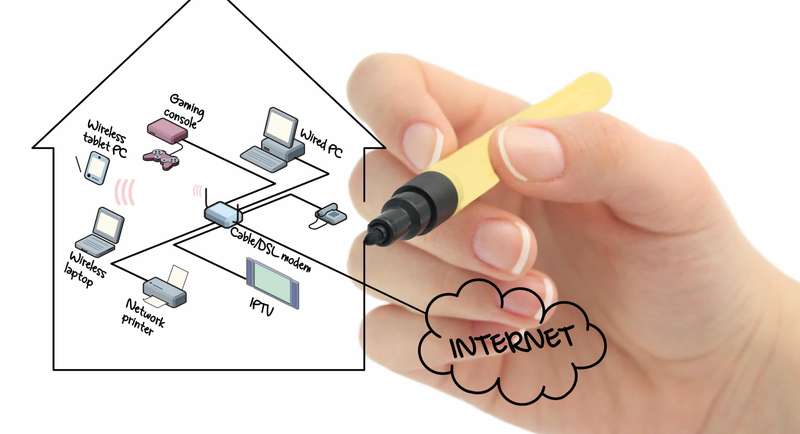

Hvis du har en variabel indkomst, på den anden side, kan du opleve nogle få udfordringer. For eksempel er min indkomst forskellig for hver lønningsperiode, så jeg bliver nødt til at oprette en ny allokeret udgiftsplan, hver gang jeg fakturerer mine klienter. Desuden arbejder min mand som adjungeret professor og fjernundervisningsprofessor på to forskellige skoler med tre forskellige betalingssystemer. Da hans indkomst er forskudt over semesteret, er det svært at bestemme nøjagtigt, hvornår hans løncheck kommer igennem.

Faktisk skulle vi have det to forskellige tildelte udgiftsplaner, der hver udfyldes og justeres hver gang vi får betalt. Hvis du også har en sideindkomst eller en investeringsindkomst, skal den også tages i betragtning. Med andre ord, jo mere variabel indkomststrømme du har, jo mere besværlig bliver din tildelte udgiftsplan.

En ændret udgiftsplan med mere generelle tildelinger

Heldigvis behøver du ikke allokere hver dollar for at deltage i en ændret tildelt udgiftsplan. I stedet kan du mere generelt dirigere dine økonomiske ressourcer, så dine vigtigste prioriteter altid finansieres. Dette fungerer specielt godt for mennesker med variabel indkomst som mig selv, som det er vanskeligt at blive bundet til en stiv plan.

Faktisk har jeg brugt en ændret tildelt udgiftsplan i årevis. Det er bare ikke baseret på nulstilling af min indkomst eller tildeling af hver eneste dollar i et udskrevet budgetformat. Så selvom jeg ikke planlægger, hvor hver dollar vil gå foran tiden, sporer jeg stadig nøje, hvor hver dollar er gået ved hjælp af personlig økonomisoftware som Mint.com.

Så hvordan implementerer min familie vores ændrede tildelte udgiftsplan? For at fordele vores økonomiske ressourcer starter min mand og jeg med vores generelle ”basisindkomst” hver måned. Vi overvejer vores økonomiske mål, såsom at spare til pension, opbygge en nødfond, give til vores kirke og velgørenhed, bidrage til en HSA og lægge penge i en 529 college savngs-fond til vores søn.

Vi ved også, at vi har visse udgifter, såsom vores pantebetaling, vores bilbetaling, studielånbetalinger, forsikringspræmier og forsyningsselskaber. Disse poster er alle mere end dækket af vores "basisindkomst". De fleste af vores regelmæssige bidrag og forpligtelser (f.eks. Lån og investeringskonti) automatiseres, så det samme beløb indgår i dem hver måned uden behov for at nedskrive det.

Når de vigtigste udgiftsprioriteter er ude af vejen, kan vi bruge de penge, der er tilbage på det, vi ønsker, eller afsætte det til fremtidige ting som ferier, boligforbedringer og mere. F.eks. Bruges ofte "ekstra" penge fra min mands job, investeringer eller andre indkomstkilder til at blokere pensionskonti, nødfonden, college-fonden eller til at styrke HSA.

Det endelige ord

Det er en god ide at have en slags plan for dine penge og være direktør for dine økonomiske ressourcer. En allokeret udgiftsplan kan være til stor fordel for mange mennesker, især dem, der har en regelmæssig indkomst og er interesseret i at nulstille deres indkomst for at vide, hvor alt går hen.

Men ideen om at tildele dine ressourcer kan også tilpasses. På denne måde kan dem med variabel indkomst og et behov for mere fleksibilitet også planlægge på forhånd - selvom der ikke er taget højde for hver enkelt dollar på forhånd.

Har du oprettet en allokeret udgiftsplan? Hvordan har det fungeret for dig indtil videre?